KPR Syariah, Solusi Miliki Rumah Idaman?

Oleh: Riski Saputra

(Mahasiswa Akuntansi Syariah STEI SEBI, Staff PSDM Islamic Economics Forum)

Sahabat VOA-Islam...

Kondisi perekonomian masyarakat saat ini sungguh mengkhawatirkan, bagaimana tidak baru saja diwartakan berbagai media bahwa dua perusahan besar di Indonesia sudah menutup pabriknya di Indonesia. Sehingga ini berdampak kepada karyawan yang di PHK secara besar-besaran.

Walaupun kondisi Indonesia saat ini sangat mengkhawatirkan. Kita tentu memiliki impian memiliki rumah idaman. Rumah yang akan menjadi tempat kita bercengkrama dengan orang-orang yang kita kasihi.

Perumahan sebagai salah satu kebutuhan dasar, sampai dengan saat ini sebagian besar disediakan secara mandiri oleh masyarakat baik membangun sendiri maupun sewa kepada pihak lain. Kendala utama yang dihadapi masyarakat pada umumnya keterjangkauan pembiayaan rumah.

Deputi Rumah Transisi Jokowi-Jusuf Kalla, Akbar Faisal, mengatakan, saat ini sebanyak 20,5 persen penduduk Indonesia tidak memiliki rumah. Mereka yang memiliki rumah sebanyak 79,5 persen dari sekitar 251 juta penduduk Indonesia. Kemudian tercatat setiap tahun ada 800.000 pengantin baru yang membutuhkan rumah.

Permasalahan ini pastinya sangat memerlukan jalan keluar untuk bisa menyelesaikannya. Banyak cara orang menempuh untuk menyelesaikannya. Namun kebanyakan orang akan cenderung mengambil pembiayaan rumah dengan KPR.

Kredit Pemilikan Rumah (KPR) adalah suatu fasilitas kredit yang diberikan oleh perbankan kepada para nasabah perorangan yang akan membeli atau memperbaiki rumah.

Di Indonesia, saat ini dikenal ada 2 jenis KPR:

1. KPR Subsidi, yaitu suatu kredit yang diperuntukan kepada masyarakat berpenghasilan menengah ke bawah dalam rangka memenuhi kebutuhan perumahan atau perbaikan rumah yang telah dimiliki. Bentuk subsidi yang diberikan berupa: Subsidi meringankan kredit dan subsidi menambah dana pembangunan atau perbaikan rumah.Kredit subsidi ini diatur tersendiri oleh Pemerintah, sehingga tidak setiap masyarakatyang mengajukan kredit dapat diberikan fasilitas ini. Secara umum batasan yang ditetapkan olehPemerintah dalam memberikan subsidi adalah penghasilan pemohon dan maksimum kredityang diberikan.

2. KPR Non Subsidi, yaitu suatu KPR yang diperuntukan bagi seluruh masyarakat.

Ketentuan KPR ditetapkan oleh bank, sehingga penentuan besarnya kredit maupun suku bunga dilakukan sesuai kebijakan bank yang bersangkutan.

KPR Syari’ah adalah salah satu produk pembiayaan yang telah dikembangkan oleh bank syariah. Yaitu, pembiayaan rumah, atau yang sering dikenal dengan istilah KPR syariah. Pembiayaan Kepemilikan Rumah kepada perorangan untuk memenuhi sebagian atau keseluruhan kebutuhan akan rumah (tempat tinggal) dengan mengunakan prinsip jual beli (Murabahah) dimana pembayarannya secara angsuran dengan jumlah angsuran yang telah ditetapkan di muka dan dibayar setiap bulan. Harga jualnya biasanya sudah ditambah dengan margin keuntungan yang disepakati antara bank syariah dan pembeli.

Harga jual rumah ditetapkan di awal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah, dengan angsuran tetap hingga jatuh tempo pembiayaan. Dengan adanya kepastian jumlah angsuran bulanan yang harus dibayar sampai masa angsuran selesai, nasabah tidak akan dipusingkan dengan masalah naik/turunnya angsuran ketika suku bunga bergejolak. Nasabah juga diuntungkan ketika ingin melunasi angsuran sebelum masa kontrak berakhir, karena bank syariah tidak akan mengenakan pinalti. Bank syariah tidak memberlakukan sistem pinalti karena harga KPR sudah ditetapkan sejak awal.

Pembiyaan rumah ini dapat digunakan untuk membeli rumah (rumah, ruko, rukan, apartemen) baru maupun bekas, membangun atau merenovasi rumah, dan untuk pengalihan pembiayaan KPR dari bank lain.

Perbedaan pokok antara KPR konvensional dengan syariah terletak pada akadnya. Pada bank konvensional, kontrak KPR didasarkan pada suku bunga tertentu yang sifatnya bisa fluktuatif, sedangkan KPR Syariah bisa dilakukan dengan beberapa pilihan akad alternatif sesuai dengan kebutuhan nasabah, di antaranya KPR iB Jual Beli (skema murabahah), KPR iB sewa (skema ijarah), KPR iB Sewa Beli (skema Ijarah Muntahia Bittamlik-IMBT), dan KPR iB Kepemilikan Bertahap (musyarakah mutanaqisah). Namun yang banyak ditawarkan oleh bank syariah adalah skema jual beli (skema murabahah).

Keuntungan KPR Syariah dibandingkan dengan KPR konvensional adalah dalam sisi bunga. Di KPR Syariah tidak terdapat bunga sedangkan KPR Konvensional terdapat bunga. Naiknya bunga acuan Bank Indonesia (BI) berimbas kenaikkan bunga, yang menyeret naiknya cicilan kredit rumah dalam pembiayaan KPR Kovensional. Mau tidak mau keuangan keluarga ikut terganggu, apalagi harga – harga barang di pasar juga sudah merembet naik.

Ada beberapa jenis skema pembiayaan rumah syariah, namun skema yang paling banyak diadopsi adalah Jual Beli (skema Murabahah).

Dalam skema Murabahah, harga jual rumah ditetapkan diawal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah. Misalnya, harga beli rumah Rp 100 juta. Untuk jangka waktu 5 tahun, bank syariah mengambil keuntungan/margin sebesar Rp 50 juta. Maka harga jual rumah kepada nasabah untuk masa angsuran 5 tahun adalah sebesar Rp 150 juta. Angsuran yang harus dibayar nasabah setiap bulan adalah Rp 150 juta dibagi 60 bulan (5 tahun) = Rp 2.5 juta.

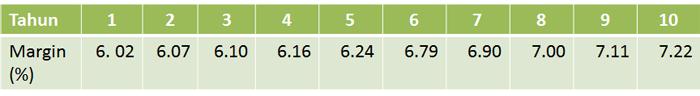

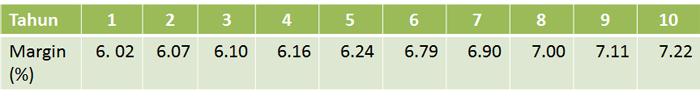

Bagaimana cara perhitungan margin syariah? Bank sudah menentukan besarnya margin, yang biasanya berbeda – beda sesuai jangka waktu pinjaman.

Untuk melakukan simulasi, Anda tinggal menentukan ingin berapa lama mengambil pinjaman KPR.

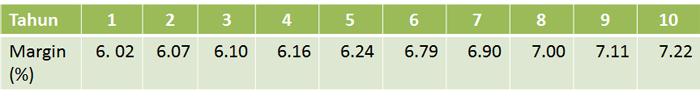

Misalnya, tabel dibawah ini menunjukkan besarnya margin berdasarkan jangka waktu. Katakan mengambil pinjaman selama 5 tahun, margin bank adalah 6.24% per tahun; sementara 4 tahun, margin lebih rendah di 6.16% per tahun.

Margin KPR Syariah

Perhatikan bahwa makin panjang masa pinjaman, makin tinggi margin. Artinya, makin lama meminjam, makin besar porsi bagi hasil yang harus dibayarkan ke bank.

Ini terkait besar kecilnya risiko buat bank.

Makin lama pembiayaan diberikan, makin besar kemungkinan nasabah tidak membayar tepat waktu. Untuk mengantisipasi hal tersebut, bank membebankan margin yang lebih tinggi. Ini semacam kompensasi risiko.

Tingkat margin ini adalah hal yang wajib dilihat ketika membandingkan KPR syariah. Besar kecilnya margin menentukan cicilan yang harus Anda bayar setiap bulan.

Dengan ini KPR Syariah akan menjadi solusi kita untuk bisa memiliki rumah idaman karena pembiayaan KPR Syariah tidak berdampak kepada kenaikan bunga acuan Bank Indonesia (BI). Sehingga kita tidak perlu was-was dalam mengangsur pembiayaan nantinya. [syahid/voa-islam.com]

Kondisi perekonomian masyarakat saat ini sungguh mengkhawatirkan, bagaimana tidak baru saja diwartakan berbagai media bahwa dua perusahan besar di Indonesia sudah menutup pabriknya di Indonesia. Sehingga ini berdampak kepada karyawan yang di PHK secara besar-besaran.

Walaupun kondisi Indonesia saat ini sangat mengkhawatirkan. Kita tentu memiliki impian memiliki rumah idaman. Rumah yang akan menjadi tempat kita bercengkrama dengan orang-orang yang kita kasihi.

Perumahan sebagai salah satu kebutuhan dasar, sampai dengan saat ini sebagian besar disediakan secara mandiri oleh masyarakat baik membangun sendiri maupun sewa kepada pihak lain. Kendala utama yang dihadapi masyarakat pada umumnya keterjangkauan pembiayaan rumah.

Deputi Rumah Transisi Jokowi-Jusuf Kalla, Akbar Faisal, mengatakan, saat ini sebanyak 20,5 persen penduduk Indonesia tidak memiliki rumah. Mereka yang memiliki rumah sebanyak 79,5 persen dari sekitar 251 juta penduduk Indonesia. Kemudian tercatat setiap tahun ada 800.000 pengantin baru yang membutuhkan rumah.

Permasalahan ini pastinya sangat memerlukan jalan keluar untuk bisa menyelesaikannya. Banyak cara orang menempuh untuk menyelesaikannya. Namun kebanyakan orang akan cenderung mengambil pembiayaan rumah dengan KPR.

Kredit Pemilikan Rumah (KPR) adalah suatu fasilitas kredit yang diberikan oleh perbankan kepada para nasabah perorangan yang akan membeli atau memperbaiki rumah.

Di Indonesia, saat ini dikenal ada 2 jenis KPR:

1. KPR Subsidi, yaitu suatu kredit yang diperuntukan kepada masyarakat berpenghasilan menengah ke bawah dalam rangka memenuhi kebutuhan perumahan atau perbaikan rumah yang telah dimiliki. Bentuk subsidi yang diberikan berupa: Subsidi meringankan kredit dan subsidi menambah dana pembangunan atau perbaikan rumah.Kredit subsidi ini diatur tersendiri oleh Pemerintah, sehingga tidak setiap masyarakatyang mengajukan kredit dapat diberikan fasilitas ini. Secara umum batasan yang ditetapkan olehPemerintah dalam memberikan subsidi adalah penghasilan pemohon dan maksimum kredityang diberikan.

2. KPR Non Subsidi, yaitu suatu KPR yang diperuntukan bagi seluruh masyarakat.

Ketentuan KPR ditetapkan oleh bank, sehingga penentuan besarnya kredit maupun suku bunga dilakukan sesuai kebijakan bank yang bersangkutan.

KPR Syari’ah adalah salah satu produk pembiayaan yang telah dikembangkan oleh bank syariah. Yaitu, pembiayaan rumah, atau yang sering dikenal dengan istilah KPR syariah. Pembiayaan Kepemilikan Rumah kepada perorangan untuk memenuhi sebagian atau keseluruhan kebutuhan akan rumah (tempat tinggal) dengan mengunakan prinsip jual beli (Murabahah) dimana pembayarannya secara angsuran dengan jumlah angsuran yang telah ditetapkan di muka dan dibayar setiap bulan. Harga jualnya biasanya sudah ditambah dengan margin keuntungan yang disepakati antara bank syariah dan pembeli.

Harga jual rumah ditetapkan di awal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah, dengan angsuran tetap hingga jatuh tempo pembiayaan. Dengan adanya kepastian jumlah angsuran bulanan yang harus dibayar sampai masa angsuran selesai, nasabah tidak akan dipusingkan dengan masalah naik/turunnya angsuran ketika suku bunga bergejolak. Nasabah juga diuntungkan ketika ingin melunasi angsuran sebelum masa kontrak berakhir, karena bank syariah tidak akan mengenakan pinalti. Bank syariah tidak memberlakukan sistem pinalti karena harga KPR sudah ditetapkan sejak awal.

Pembiyaan rumah ini dapat digunakan untuk membeli rumah (rumah, ruko, rukan, apartemen) baru maupun bekas, membangun atau merenovasi rumah, dan untuk pengalihan pembiayaan KPR dari bank lain.

Perbedaan pokok antara KPR konvensional dengan syariah terletak pada akadnya. Pada bank konvensional, kontrak KPR didasarkan pada suku bunga tertentu yang sifatnya bisa fluktuatif, sedangkan KPR Syariah bisa dilakukan dengan beberapa pilihan akad alternatif sesuai dengan kebutuhan nasabah, di antaranya KPR iB Jual Beli (skema murabahah), KPR iB sewa (skema ijarah), KPR iB Sewa Beli (skema Ijarah Muntahia Bittamlik-IMBT), dan KPR iB Kepemilikan Bertahap (musyarakah mutanaqisah). Namun yang banyak ditawarkan oleh bank syariah adalah skema jual beli (skema murabahah).

Keuntungan KPR Syariah dibandingkan dengan KPR konvensional adalah dalam sisi bunga. Di KPR Syariah tidak terdapat bunga sedangkan KPR Konvensional terdapat bunga. Naiknya bunga acuan Bank Indonesia (BI) berimbas kenaikkan bunga, yang menyeret naiknya cicilan kredit rumah dalam pembiayaan KPR Kovensional. Mau tidak mau keuangan keluarga ikut terganggu, apalagi harga – harga barang di pasar juga sudah merembet naik.

Ada beberapa jenis skema pembiayaan rumah syariah, namun skema yang paling banyak diadopsi adalah Jual Beli (skema Murabahah).

Dalam skema Murabahah, harga jual rumah ditetapkan diawal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah. Misalnya, harga beli rumah Rp 100 juta. Untuk jangka waktu 5 tahun, bank syariah mengambil keuntungan/margin sebesar Rp 50 juta. Maka harga jual rumah kepada nasabah untuk masa angsuran 5 tahun adalah sebesar Rp 150 juta. Angsuran yang harus dibayar nasabah setiap bulan adalah Rp 150 juta dibagi 60 bulan (5 tahun) = Rp 2.5 juta.

Bagaimana cara perhitungan margin syariah? Bank sudah menentukan besarnya margin, yang biasanya berbeda – beda sesuai jangka waktu pinjaman.

Untuk melakukan simulasi, Anda tinggal menentukan ingin berapa lama mengambil pinjaman KPR.

Misalnya, tabel dibawah ini menunjukkan besarnya margin berdasarkan jangka waktu. Katakan mengambil pinjaman selama 5 tahun, margin bank adalah 6.24% per tahun; sementara 4 tahun, margin lebih rendah di 6.16% per tahun.

Margin KPR Syariah

Perhatikan bahwa makin panjang masa pinjaman, makin tinggi margin. Artinya, makin lama meminjam, makin besar porsi bagi hasil yang harus dibayarkan ke bank.

Ini terkait besar kecilnya risiko buat bank.

Makin lama pembiayaan diberikan, makin besar kemungkinan nasabah tidak membayar tepat waktu. Untuk mengantisipasi hal tersebut, bank membebankan margin yang lebih tinggi. Ini semacam kompensasi risiko.

Tingkat margin ini adalah hal yang wajib dilihat ketika membandingkan KPR syariah. Besar kecilnya margin menentukan cicilan yang harus Anda bayar setiap bulan.

Dengan ini KPR Syariah akan menjadi solusi kita untuk bisa memiliki rumah idaman karena pembiayaan KPR Syariah tidak berdampak kepada kenaikan bunga acuan Bank Indonesia (BI). Sehingga kita tidak perlu was-was dalam mengangsur pembiayaan nantinya. [syahid/voa-islam.com]

Kondisi perekonomian masyarakat saat ini sungguh mengkhawatirkan, bagaimana tidak baru saja diwartakan berbagai media bahwa dua perusahan besar di Indonesia sudah menutup pabriknya di Indonesia. Sehingga ini berdampak kepada karyawan yang di PHK secara besar-besaran.

Walaupun kondisi Indonesia saat ini sangat mengkhawatirkan. Kita tentu memiliki impian memiliki rumah idaman. Rumah yang akan menjadi tempat kita bercengkrama dengan orang-orang yang kita kasihi.

Perumahan sebagai salah satu kebutuhan dasar, sampai dengan saat ini sebagian besar disediakan secara mandiri oleh masyarakat baik membangun sendiri maupun sewa kepada pihak lain. Kendala utama yang dihadapi masyarakat pada umumnya keterjangkauan pembiayaan rumah.

Deputi Rumah Transisi Jokowi-Jusuf Kalla, Akbar Faisal, mengatakan, saat ini sebanyak 20,5 persen penduduk Indonesia tidak memiliki rumah. Mereka yang memiliki rumah sebanyak 79,5 persen dari sekitar 251 juta penduduk Indonesia. Kemudian tercatat setiap tahun ada 800.000 pengantin baru yang membutuhkan rumah.

Permasalahan ini pastinya sangat memerlukan jalan keluar untuk bisa menyelesaikannya. Banyak cara orang menempuh untuk menyelesaikannya. Namun kebanyakan orang akan cenderung mengambil pembiayaan rumah dengan KPR.

Kredit Pemilikan Rumah (KPR) adalah suatu fasilitas kredit yang diberikan oleh perbankan kepada para nasabah perorangan yang akan membeli atau memperbaiki rumah.

Di Indonesia, saat ini dikenal ada 2 jenis KPR:

1. KPR Subsidi, yaitu suatu kredit yang diperuntukan kepada masyarakat berpenghasilan menengah ke bawah dalam rangka memenuhi kebutuhan perumahan atau perbaikan rumah yang telah dimiliki. Bentuk subsidi yang diberikan berupa: Subsidi meringankan kredit dan subsidi menambah dana pembangunan atau perbaikan rumah.Kredit subsidi ini diatur tersendiri oleh Pemerintah, sehingga tidak setiap masyarakatyang mengajukan kredit dapat diberikan fasilitas ini. Secara umum batasan yang ditetapkan olehPemerintah dalam memberikan subsidi adalah penghasilan pemohon dan maksimum kredityang diberikan.

2. KPR Non Subsidi, yaitu suatu KPR yang diperuntukan bagi seluruh masyarakat.

Ketentuan KPR ditetapkan oleh bank, sehingga penentuan besarnya kredit maupun suku bunga dilakukan sesuai kebijakan bank yang bersangkutan.

KPR Syari’ah adalah salah satu produk pembiayaan yang telah dikembangkan oleh bank syariah. Yaitu, pembiayaan rumah, atau yang sering dikenal dengan istilah KPR syariah. Pembiayaan Kepemilikan Rumah kepada perorangan untuk memenuhi sebagian atau keseluruhan kebutuhan akan rumah (tempat tinggal) dengan mengunakan prinsip jual beli (Murabahah) dimana pembayarannya secara angsuran dengan jumlah angsuran yang telah ditetapkan di muka dan dibayar setiap bulan. Harga jualnya biasanya sudah ditambah dengan margin keuntungan yang disepakati antara bank syariah dan pembeli.

Harga jual rumah ditetapkan di awal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah, dengan angsuran tetap hingga jatuh tempo pembiayaan. Dengan adanya kepastian jumlah angsuran bulanan yang harus dibayar sampai masa angsuran selesai, nasabah tidak akan dipusingkan dengan masalah naik/turunnya angsuran ketika suku bunga bergejolak. Nasabah juga diuntungkan ketika ingin melunasi angsuran sebelum masa kontrak berakhir, karena bank syariah tidak akan mengenakan pinalti. Bank syariah tidak memberlakukan sistem pinalti karena harga KPR sudah ditetapkan sejak awal.

Pembiyaan rumah ini dapat digunakan untuk membeli rumah (rumah, ruko, rukan, apartemen) baru maupun bekas, membangun atau merenovasi rumah, dan untuk pengalihan pembiayaan KPR dari bank lain.

Perbedaan pokok antara KPR konvensional dengan syariah terletak pada akadnya. Pada bank konvensional, kontrak KPR didasarkan pada suku bunga tertentu yang sifatnya bisa fluktuatif, sedangkan KPR Syariah bisa dilakukan dengan beberapa pilihan akad alternatif sesuai dengan kebutuhan nasabah, di antaranya KPR iB Jual Beli (skema murabahah), KPR iB sewa (skema ijarah), KPR iB Sewa Beli (skema Ijarah Muntahia Bittamlik-IMBT), dan KPR iB Kepemilikan Bertahap (musyarakah mutanaqisah). Namun yang banyak ditawarkan oleh bank syariah adalah skema jual beli (skema murabahah).

Keuntungan KPR Syariah dibandingkan dengan KPR konvensional adalah dalam sisi bunga. Di KPR Syariah tidak terdapat bunga sedangkan KPR Konvensional terdapat bunga. Naiknya bunga acuan Bank Indonesia (BI) berimbas kenaikkan bunga, yang menyeret naiknya cicilan kredit rumah dalam pembiayaan KPR Kovensional. Mau tidak mau keuangan keluarga ikut terganggu, apalagi harga – harga barang di pasar juga sudah merembet naik.

Ada beberapa jenis skema pembiayaan rumah syariah, namun skema yang paling banyak diadopsi adalah Jual Beli (skema Murabahah).

Dalam skema Murabahah, harga jual rumah ditetapkan diawal ketika nasabah menandatangani perjanjian pembiayaan jual beli rumah. Misalnya, harga beli rumah Rp 100 juta. Untuk jangka waktu 5 tahun, bank syariah mengambil keuntungan/margin sebesar Rp 50 juta. Maka harga jual rumah kepada nasabah untuk masa angsuran 5 tahun adalah sebesar Rp 150 juta. Angsuran yang harus dibayar nasabah setiap bulan adalah Rp 150 juta dibagi 60 bulan (5 tahun) = Rp 2.5 juta.

Bagaimana cara perhitungan margin syariah? Bank sudah menentukan besarnya margin, yang biasanya berbeda – beda sesuai jangka waktu pinjaman.

Untuk melakukan simulasi, Anda tinggal menentukan ingin berapa lama mengambil pinjaman KPR.

Misalnya, tabel dibawah ini menunjukkan besarnya margin berdasarkan jangka waktu. Katakan mengambil pinjaman selama 5 tahun, margin bank adalah 6.24% per tahun; sementara 4 tahun, margin lebih rendah di 6.16% per tahun.

Margin KPR Syariah

Perhatikan bahwa makin panjang masa pinjaman, makin tinggi margin. Artinya, makin lama meminjam, makin besar porsi bagi hasil yang harus dibayarkan ke bank.

Ini terkait besar kecilnya risiko buat bank.

Makin lama pembiayaan diberikan, makin besar kemungkinan nasabah tidak membayar tepat waktu. Untuk mengantisipasi hal tersebut, bank membebankan margin yang lebih tinggi. Ini semacam kompensasi risiko.

Tingkat margin ini adalah hal yang wajib dilihat ketika membandingkan KPR syariah. Besar kecilnya margin menentukan cicilan yang harus Anda bayar setiap bulan.

Dengan ini KPR Syariah akan menjadi solusi kita untuk bisa memiliki rumah idaman karena pembiayaan KPR Syariah tidak berdampak kepada kenaikan bunga acuan Bank Indonesia (BI). Sehingga kita tidak perlu was-was dalam mengangsur pembiayaan nantinya. [syahid/voa-islam.com]